SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Интервью с членом правления Банка Санкт-Петербург Вячеславом Ермолиным

- 23 мая 2018, 11:28

- |

Само интервью можно посмотреть здесь, я лишь основные моменты подчеркну.

Главная проблема бизнеса — нет качественных заёмщиков среди корпоратов.

Хотим нарастить транзакционный доход с 10 до 15 млрд руб и довести его до 38% выручки.

За счет чего? Осуществление платежей, интернет эквайринг и т.п.

Мы входим в ТОП-20, но гибкие, в этом наше конкурентное преимущество.

Главная проблема бизнеса — нет качественных заёмщиков среди корпоратов.

Хотим нарастить транзакционный доход с 10 до 15 млрд руб и довести его до 38% выручки.

За счет чего? Осуществление платежей, интернет эквайринг и т.п.

Мы входим в ТОП-20, но гибкие, в этом наше конкурентное преимущество.

- комментировать

- Комментарии ( 5 )

dr-mart |Банк Санкт-Петербург отчет 2017. Что я вижу?

- 22 марта 2018, 20:00

- |

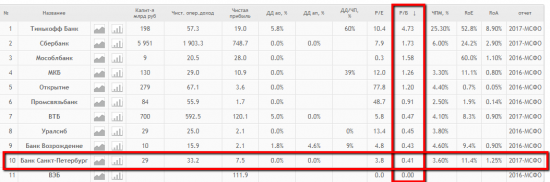

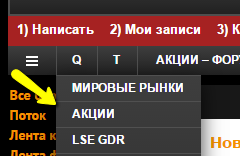

Ну чё, отчитался у нас самый дешевый публично торгуемый банк. См. таблицу:

В чем проблема у БСПБ?

Да, прибыль выросла и P/E стал =4. Дешево. Но банк почему-то никогда не платил норм. дивидендов. Видимо усиливал капитальную позицию, апофеозом чего стала допэмиссия в мае 2017 года. Таким образом банк пополнил нормативы капитала до комфортных уровней.

К качеству прибыли БСПБ тоже есть вопросы:

( Читать дальше )

В чем проблема у БСПБ?

Да, прибыль выросла и P/E стал =4. Дешево. Но банк почему-то никогда не платил норм. дивидендов. Видимо усиливал капитальную позицию, апофеозом чего стала допэмиссия в мае 2017 года. Таким образом банк пополнил нормативы капитала до комфортных уровней.

К качеству прибыли БСПБ тоже есть вопросы:

- кредитный портфель почти не вырос

- чистый процентный доход упал -1,6 млрд (у Сбера и ВТБ вырос)

- комисс доход вырос +0,5 млрд

- прибыль выросла за счет спекуляций (+2 млрд) и снижения резервирования (+1,3 млрд)

( Читать дальше )

dr-mart |Итоги дня ММВБ: Газпром, Банк Санкт-Петербург,Русгидро, Полюс, ЛСР

- 13 апреля 2017, 20:05

- |

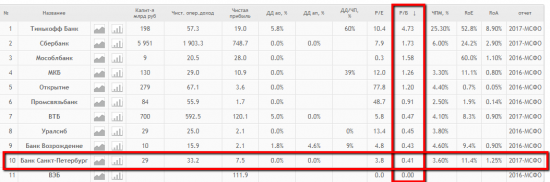

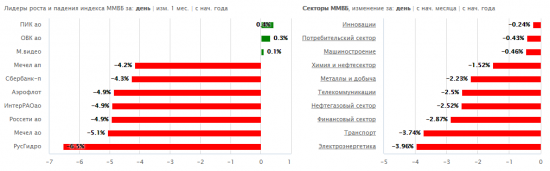

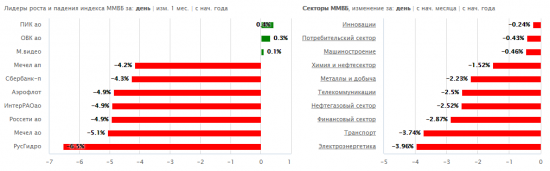

1. Идем сюда и смотрим табличку:

2. Далее иду в котировки

, сортирую по Изменению в % за день, выставляю фильтр по объему и смотрю что как закрылось по итогам дня, получаем:

, сортирую по Изменению в % за день, выставляю фильтр по объему и смотрю что как закрылось по итогам дня, получаем:

Динамика

Ну ничего такого особенного я бы выделять тут не стал. Ну вот только Черкизово (+4%) кто-то тарит… Новый годовой хай по бумаге. Я в общем писал вчера, что бумага сильно выглядит. Объем сегодня вырос в 8 раз! Финпоказатели Черкизово и мультипликаторы можете тут оценить:

http://smart-lab.ru/q/GCHE/f/y/. Вообще если прибыль Черкизона вернется к уровню 3-летней давности, то P/E будет меньше 3. Я правда не вникал почему прибыль так упала за последние два года.

Появился объем сегодня в Ленэнерго-обычка (в 3 раза рост), бумага выросла на +3,5%. Правда это такой трэшовый неликвид, что на это даже обращать внимания не стоит.

Пройдемся по новостям

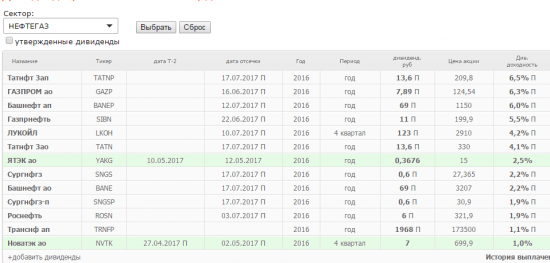

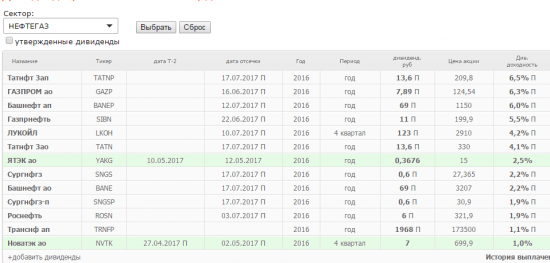

Правление Газпрома рекомендовало дивиденды на уровне 7,89 р на акцию. Окончательное решение по размеру должен принять совет директоров в мае. 7,89 означает что Газпром не собирается выполнять директиву правительства о дивидендах о 50% прибыли на дивиденды. Тем не менее, даже с таким дивидендом, дивидендная доходность составит 6,3% — самая высокая в нефтегазовом секторе России:

(http://smart-lab.ru/dividends/?sector_id%5B%5D=1)

Банк Санкт-Петербург (-2,07%) решил замутить допку для увелиячения капитала 1 ур, чтобы уйти от "ковенант".

Допка 2-3 млрд, капитализация 26 млрд =>8-12% УК

Не совсем понимаю от чего они там хотят уйти. Смотрим отчетность: http://smart-lab.ru/q/BSPB/f/y/

Капитал 81,6 млрд, достаточность осн капитала 11%. Причем она самая высокая за последние 5 лет. В своей презентации по итогам 2016 года они так и написали: «Comfortable level of all capital adequacy ratios». У ВТБ для сравнения капитал 1 ур составляет 9,6%.

Капитал они могут искать в том случае, если они прогнозируют какое-то большое списание по невозвратным кредитам. В общем, если кто в курсе, проясните ситуацию.

( Читать дальше )

2. Далее иду в котировки

, сортирую по Изменению в % за день, выставляю фильтр по объему и смотрю что как закрылось по итогам дня, получаем:

, сортирую по Изменению в % за день, выставляю фильтр по объему и смотрю что как закрылось по итогам дня, получаем:

Динамика

Ну ничего такого особенного я бы выделять тут не стал. Ну вот только Черкизово (+4%) кто-то тарит… Новый годовой хай по бумаге. Я в общем писал вчера, что бумага сильно выглядит. Объем сегодня вырос в 8 раз! Финпоказатели Черкизово и мультипликаторы можете тут оценить:

http://smart-lab.ru/q/GCHE/f/y/. Вообще если прибыль Черкизона вернется к уровню 3-летней давности, то P/E будет меньше 3. Я правда не вникал почему прибыль так упала за последние два года.

Появился объем сегодня в Ленэнерго-обычка (в 3 раза рост), бумага выросла на +3,5%. Правда это такой трэшовый неликвид, что на это даже обращать внимания не стоит.

Пройдемся по новостям

Правление Газпрома рекомендовало дивиденды на уровне 7,89 р на акцию. Окончательное решение по размеру должен принять совет директоров в мае. 7,89 означает что Газпром не собирается выполнять директиву правительства о дивидендах о 50% прибыли на дивиденды. Тем не менее, даже с таким дивидендом, дивидендная доходность составит 6,3% — самая высокая в нефтегазовом секторе России:

(http://smart-lab.ru/dividends/?sector_id%5B%5D=1)

Банк Санкт-Петербург (-2,07%) решил замутить допку для увелиячения капитала 1 ур, чтобы уйти от "ковенант".

Допка 2-3 млрд, капитализация 26 млрд =>8-12% УК

Не совсем понимаю от чего они там хотят уйти. Смотрим отчетность: http://smart-lab.ru/q/BSPB/f/y/

Капитал 81,6 млрд, достаточность осн капитала 11%. Причем она самая высокая за последние 5 лет. В своей презентации по итогам 2016 года они так и написали: «Comfortable level of all capital adequacy ratios». У ВТБ для сравнения капитал 1 ур составляет 9,6%.

Капитал они могут искать в том случае, если они прогнозируют какое-то большое списание по невозвратным кредитам. В общем, если кто в курсе, проясните ситуацию.

( Читать дальше )

dr-mart |В центре внимания: Русгидро, Банк Санкт-Петербург, НЛМК, Казаньоргсинтез

- 10 апреля 2017, 21:00

- |

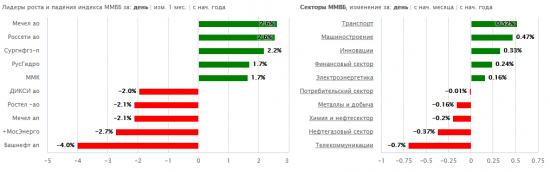

Итоги дня такие:

Русгидро (-6,5%) влили круче всех, за ним ТГК-1 (-5,7%). Честно говоря, причин не нашел — новостей никаких вроде как не было. Можно было бы предположить что «горячий капитал» покидает фондовый рынок, но по движению рубля этого особо не видно. В целом, сегодня пару десятков ликвидных бумаг показали снижение на 3% и более, так что падение любой из них можно связать с фактором «нерезы выходили».

Детский Мир интересно сквизанули на 100 руб на прошлой неделе, а сегодня идем взад (-5%). В принципе вернулись туда же, где были после IPO. Сегодня ДетМир опубликовал данные по выручке в 1м квартале 2017 (+26,8%). В целом, неплохо, но не думаю что эти данные имели какое-то значение для движения акций сегодня.

Интересно, что Банк Санкт-Петербург сегодня вырос против рынка. В чем причина? В нём же вырос и объем в 4 раза… за сегодняшний день это было самое значительное изменение объёма среди ликвидных бумаг.

Еще вырос Мостотрест (+0,2%) видимо неплохая отчетность сегодня вышла по МСФО.

Сегодня состоялось собрание акционеров Казаньоргсинтеза и и был опубликован отчет МСФО за 2016. Кстати годового их отчета я так и не нашел. KZOS стоит сильно, сегодня всего -0,6%. Бумага очень сильна с тех пор как по обычке объявили мощные дивиденды. Отсечка там еще через 10 дней только. А завтра кстати будет отсечка по Русагро. Дивидендная доходность там 4,9%

Новости о том, что MSCI может включить в индекс НЛМК с весом 1,37% в результате майской ребалансировки не особо помогли бумаге. Если это произойдет, то приток может составить $200 млн. Но бумага упала сегодня с рынком на 3,29%.

Кстати за эти два дня, индекс ММВБ упал на максимальную величину с 27 июня 2016 года.

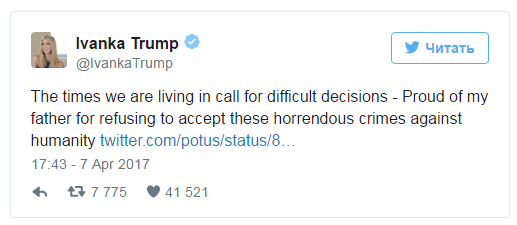

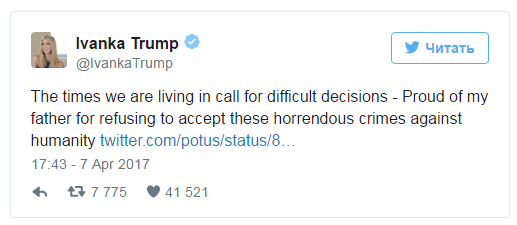

Кстати спасибо можно сказать дочке Трампа… Если верить The Independent конечно:)

По данным The Independent, о роли Иванки Трамп в решении американского лидера нанести удар по авиабазе Шайрат в Сирии рассказал посол Великобритании в Вашингтоне Ким Даррок. Дипломат направил пресьер-министру отчет, в котором рассказал, что Дональд Трамп был «глубоко потрясен» новостями о химических атаках в Сирии.

Также в заметке Даррока указано, что позиция Иванки «оказала значительное влияние на Овальный кабинет», и в связи с этим реакция президента США оказалась «сильнее, чем ожидалось». Сразу после ракетного удара США по Сирии Иванка Трамп написала в Twitter, что гордится отцом.

http://www.ntv.ru/novosti/1794305/

Они конечно безусловно правое дело делают, если там действительно были совершены преступления.

Но вот вы верите в то, что кто-то там действительно сделал «ужасные преступления против человечества?»

Лично я понял что в этом мире понятие фактов практически стёрлось.

Факты создают те, кому они выгодны.

Господа, не забывайте обсуждать акции на нашем форуме акций!

Спасибо!

Русгидро (-6,5%) влили круче всех, за ним ТГК-1 (-5,7%). Честно говоря, причин не нашел — новостей никаких вроде как не было. Можно было бы предположить что «горячий капитал» покидает фондовый рынок, но по движению рубля этого особо не видно. В целом, сегодня пару десятков ликвидных бумаг показали снижение на 3% и более, так что падение любой из них можно связать с фактором «нерезы выходили».

Детский Мир интересно сквизанули на 100 руб на прошлой неделе, а сегодня идем взад (-5%). В принципе вернулись туда же, где были после IPO. Сегодня ДетМир опубликовал данные по выручке в 1м квартале 2017 (+26,8%). В целом, неплохо, но не думаю что эти данные имели какое-то значение для движения акций сегодня.

Интересно, что Банк Санкт-Петербург сегодня вырос против рынка. В чем причина? В нём же вырос и объем в 4 раза… за сегодняшний день это было самое значительное изменение объёма среди ликвидных бумаг.

Еще вырос Мостотрест (+0,2%) видимо неплохая отчетность сегодня вышла по МСФО.

Сегодня состоялось собрание акционеров Казаньоргсинтеза и и был опубликован отчет МСФО за 2016. Кстати годового их отчета я так и не нашел. KZOS стоит сильно, сегодня всего -0,6%. Бумага очень сильна с тех пор как по обычке объявили мощные дивиденды. Отсечка там еще через 10 дней только. А завтра кстати будет отсечка по Русагро. Дивидендная доходность там 4,9%

Новости о том, что MSCI может включить в индекс НЛМК с весом 1,37% в результате майской ребалансировки не особо помогли бумаге. Если это произойдет, то приток может составить $200 млн. Но бумага упала сегодня с рынком на 3,29%.

Кстати за эти два дня, индекс ММВБ упал на максимальную величину с 27 июня 2016 года.

Кстати спасибо можно сказать дочке Трампа… Если верить The Independent конечно:)

По данным The Independent, о роли Иванки Трамп в решении американского лидера нанести удар по авиабазе Шайрат в Сирии рассказал посол Великобритании в Вашингтоне Ким Даррок. Дипломат направил пресьер-министру отчет, в котором рассказал, что Дональд Трамп был «глубоко потрясен» новостями о химических атаках в Сирии.

Также в заметке Даррока указано, что позиция Иванки «оказала значительное влияние на Овальный кабинет», и в связи с этим реакция президента США оказалась «сильнее, чем ожидалось». Сразу после ракетного удара США по Сирии Иванка Трамп написала в Twitter, что гордится отцом.

http://www.ntv.ru/novosti/1794305/

Они конечно безусловно правое дело делают, если там действительно были совершены преступления.

Но вот вы верите в то, что кто-то там действительно сделал «ужасные преступления против человечества?»

Лично я понял что в этом мире понятие фактов практически стёрлось.

Факты создают те, кому они выгодны.

Господа, не забывайте обсуждать акции на нашем форуме акций!

Спасибо!

dr-mart |Отчеты сегодня: BSPB,NLMK,LSRG

- 26 марта 2013, 21:23

- |

Почитал сегодня три отчета за 2012 год.

Банк Санкт-Петербург.

рост плохих кредитов,

недостаточно собств капитала

допэмиссия 2013 $180 млн

всего 1 регион

% расходы выросли

давление на маржу

акции оч дешевы! Уже почти на лоях 2008. упали в 6 раз с хаев 2011 года. Вообще говоря, тут надо глубоко копать чтобы понять value. Но бумага выглядит что-то уж очень даром.

НЛМК.

отчет как отчет, все очень красиво оформлено, красивая презентация, все прозрачно и понятно.

Выручка растет, отгрузки растут, капекс сокращается, растет доля продукции с высокой доб. стоимостью, загрузка мощностей 95%, а прибыль падает. Суперпотенциала в компании не вижу. 10 ярдов вполне справедливо. Переоценка будет когда цены на сталь уверенно пойдут вверх. Сама компания создает положительное впечатление. Даже по красивому отчету понятно, что аналитики должны любить НЛМК.

Группа ЛСР.

Красивый отчет, растущий бизнес.

В отличие от предыдущих двух, все растет — продажи и прибыль.

Прикольно и то, что портфель недвиги ЛСР стоит $4 млрд

из них 100 млрд руб уже построенная недвига, готовая к продаже

Долг компании $1 млрд.

Уже отсюда возникает Value в $3 млрд (если считать оценку недвиги by Cushman & Wakefield адекватным — а это естественно! вопрос!).

Отчет мне нравится, компания выглядит интересной (если предположить что в России не будет банковского краха или резкого сокращения бюджетных расходов). Из этих трех я бы предполчел именно ее.

Банк Санкт-Петербург.

рост плохих кредитов,

недостаточно собств капитала

допэмиссия 2013 $180 млн

всего 1 регион

% расходы выросли

давление на маржу

акции оч дешевы! Уже почти на лоях 2008. упали в 6 раз с хаев 2011 года. Вообще говоря, тут надо глубоко копать чтобы понять value. Но бумага выглядит что-то уж очень даром.

НЛМК.

отчет как отчет, все очень красиво оформлено, красивая презентация, все прозрачно и понятно.

Выручка растет, отгрузки растут, капекс сокращается, растет доля продукции с высокой доб. стоимостью, загрузка мощностей 95%, а прибыль падает. Суперпотенциала в компании не вижу. 10 ярдов вполне справедливо. Переоценка будет когда цены на сталь уверенно пойдут вверх. Сама компания создает положительное впечатление. Даже по красивому отчету понятно, что аналитики должны любить НЛМК.

Группа ЛСР.

Красивый отчет, растущий бизнес.

В отличие от предыдущих двух, все растет — продажи и прибыль.

Прикольно и то, что портфель недвиги ЛСР стоит $4 млрд

из них 100 млрд руб уже построенная недвига, готовая к продаже

Долг компании $1 млрд.

Уже отсюда возникает Value в $3 млрд (если считать оценку недвиги by Cushman & Wakefield адекватным — а это естественно! вопрос!).

Отчет мне нравится, компания выглядит интересной (если предположить что в России не будет банковского краха или резкого сокращения бюджетных расходов). Из этих трех я бы предполчел именно ее.

Новости рынков |Отчет Банка Санкт-Петербург за 2 квартал - комментарии аналитиков

- 13 сентября 2011, 21:24

- |

Совлинк: В целом мы оцениваем результаты БСПб в 1Q11 как позитивные. Наша текущая оценка 12-месячной справедливой стоимости обыкновенных акций БСПб составляет $6.43, рекомендация «Покупать». Мы планируем пересмотреть модель оценки банка по итогам анализа отчетности.

Уралсиб-Кэпитал:

Банк «Санкт-Петербург» представил противоречивые результаты по МСФО за 2 кв. 2011 г. Чистая прибыль банка на 10% превысила консенсус-прогноз и совпала с нашей оценкой, составив 2,4 млрд руб. (86 млн долл), что на 15% больше, чем в предыдущем квартале (если не указано иное, здесь и далее показатели также представлены в сопоставлении с уровнями 1 кв. 2011 г.). В качестве позитивного фактора следует отметить рост чистого процентного дохода на 8% вследствие стабилизации ЧПМ, что обеспечило стабильный рост основного дохода (на 8% за квартал и на 13% год к году). Кроме того, не прибегая к роспуску резервов в отчетном квартале, банк сократил отчисления в резервы на 70%, и, как следствие, стоимость риска снизилась до 0,4% с 1,4% в 1 кв. 2011 г. Как мы и предполагали, БСПБ получил разовую прибыль в размере 879 млн руб. от переоценки пакета акций ММВБ. Однакотемпы роста операционных расходов несколько превысили наши ожидания, а отношение расходов к доходам достигло 39% против 26% кварталом ранее. ROAE по итогам 2 кв. 2011 г. достигла рекордного для банка уровня 31%, хотя без учета разового дохода от переоценки показатель равен лишь 19%. Тем не менеемы расцениваем опубликованные результаты как умеренно позитивные, а в ходе сегодняшней телефонной конференции рассчитываем узнать мнение менеджмента о перспективах 2 п/г, в том числе прогноз потенциальных убытков от торговых операций, роста кредитного портфеля и возможного роспуска резервов.

Дисконт необоснованно велик. По динамике котировок с начала августа акции БСПб занимают предпоследнее место в секторе: они подешевели более чем на 20% (худшую динамику показали только бумаги НОМОС-Банка). В настоящий момент БСПб котируется по P/BV 2011П на уровне 1,1, то есть с 29-процентным дисконтом к аналогам на развивающихся рынках. В последнее время петербургский банк уступает по динамике котировок и Банку «Возрождение», хотя котируется на одном уровне с ним по прогнозу мультипликатора P/BV на 2011 и 2012 гг. Мы считаем такую оценку необоснованной, поскольку прогнозный показатель ROAE БСПб составляет 26% против лишь 11% у «Возрождения», и полагаем, что небольшая премия была бы более уместной. Мы подтверждаем рекомендацию ПОКУПАТЬ акции БСПб с прогнозной ценой 7,0 долл./акция, предполагающей 89-процентный потенциал роста.

Уралсиб-Кэпитал:

Банк «Санкт-Петербург» представил противоречивые результаты по МСФО за 2 кв. 2011 г. Чистая прибыль банка на 10% превысила консенсус-прогноз и совпала с нашей оценкой, составив 2,4 млрд руб. (86 млн долл), что на 15% больше, чем в предыдущем квартале (если не указано иное, здесь и далее показатели также представлены в сопоставлении с уровнями 1 кв. 2011 г.). В качестве позитивного фактора следует отметить рост чистого процентного дохода на 8% вследствие стабилизации ЧПМ, что обеспечило стабильный рост основного дохода (на 8% за квартал и на 13% год к году). Кроме того, не прибегая к роспуску резервов в отчетном квартале, банк сократил отчисления в резервы на 70%, и, как следствие, стоимость риска снизилась до 0,4% с 1,4% в 1 кв. 2011 г. Как мы и предполагали, БСПБ получил разовую прибыль в размере 879 млн руб. от переоценки пакета акций ММВБ. Однакотемпы роста операционных расходов несколько превысили наши ожидания, а отношение расходов к доходам достигло 39% против 26% кварталом ранее. ROAE по итогам 2 кв. 2011 г. достигла рекордного для банка уровня 31%, хотя без учета разового дохода от переоценки показатель равен лишь 19%. Тем не менеемы расцениваем опубликованные результаты как умеренно позитивные, а в ходе сегодняшней телефонной конференции рассчитываем узнать мнение менеджмента о перспективах 2 п/г, в том числе прогноз потенциальных убытков от торговых операций, роста кредитного портфеля и возможного роспуска резервов.

Дисконт необоснованно велик. По динамике котировок с начала августа акции БСПб занимают предпоследнее место в секторе: они подешевели более чем на 20% (худшую динамику показали только бумаги НОМОС-Банка). В настоящий момент БСПб котируется по P/BV 2011П на уровне 1,1, то есть с 29-процентным дисконтом к аналогам на развивающихся рынках. В последнее время петербургский банк уступает по динамике котировок и Банку «Возрождение», хотя котируется на одном уровне с ним по прогнозу мультипликатора P/BV на 2011 и 2012 гг. Мы считаем такую оценку необоснованной, поскольку прогнозный показатель ROAE БСПб составляет 26% против лишь 11% у «Возрождения», и полагаем, что небольшая премия была бы более уместной. Мы подтверждаем рекомендацию ПОКУПАТЬ акции БСПб с прогнозной ценой 7,0 долл./акция, предполагающей 89-процентный потенциал роста.

Новости рынков |Банк Санкт-Петербург может разместить до 10% акций в ноябре

- 20 мая 2011, 17:28

- |

- Глава Банка Александр Савельев:

- Возможно ноябрь, возможно в Лондоне

- Это будет продажа существующих акций

- Савельев контролирует 25% банка, свои акции продавать не будет

dr-mart |Прогноз Марка Рубинштейна на эту неделю:

- 10 мая 2011, 18:25

- |

В оставшуюся часть недели мы ожидаем увидеть положительную динамику на мировых и российских фондовых рынках. Мы считаем, что эффект очень хорошей отчетности по рынку труда в США, которая была опубликована в пятницу 6 мая, будет продолжаться на рынке всю неделю, и также мы ожидаем стабилизацию цен на сырьевые товары после очень значительной коррекции, которая прошла 4 и 5 мая.

В дополнение к “отыгрыванию” пятничных цифр из США на этой неделе также выйдет много важной макроэкономической статистики. В частности мы считаем, что основное влияние на рынки могут оказать данные из Китая. Сегодня ночью появится полный пакет китайских макроэкономических данных за апрель, включая данные о промышленном производстве, о розничных продажах, инвестициях и о новых кредитах, выданных китайскими банками.

( Читать дальше )

В дополнение к “отыгрыванию” пятничных цифр из США на этой неделе также выйдет много важной макроэкономической статистики. В частности мы считаем, что основное влияние на рынки могут оказать данные из Китая. Сегодня ночью появится полный пакет китайских макроэкономических данных за апрель, включая данные о промышленном производстве, о розничных продажах, инвестициях и о новых кредитах, выданных китайскими банками.

( Читать дальше )

Новости рынков |Банк Санкт-Петербург опубликовал умеренно-позитивную отчетность

- 14 декабря 2010, 13:50

- |

Банк Санкт-Петербург (РТС: STBK, STBKP) опубликовал финансовые результаты за 3 квартал и 9 месяцев 2010г. Показатели были несколько выше консенсуса: чистый процентный доход составил 9.3 млрд. руб. ($296.5 млн.) против прогноза на уровне 9.0 млрд. руб., а чистая прибыль достигла 2.3 млрд. руб. ($75.4 млн.) против консенсуса в 2.15 млрд. руб. Доля неработающих кредитов сократилась до 5.8%, а отчисления в резервы в 3 квартале были меньше, чем ожидалось.

RMG Securities оценивает новость как умеренно позитивную.

RMG Securities оценивает новость как умеренно позитивную.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс